双十一来袭,企业这些涉税问题要注意!

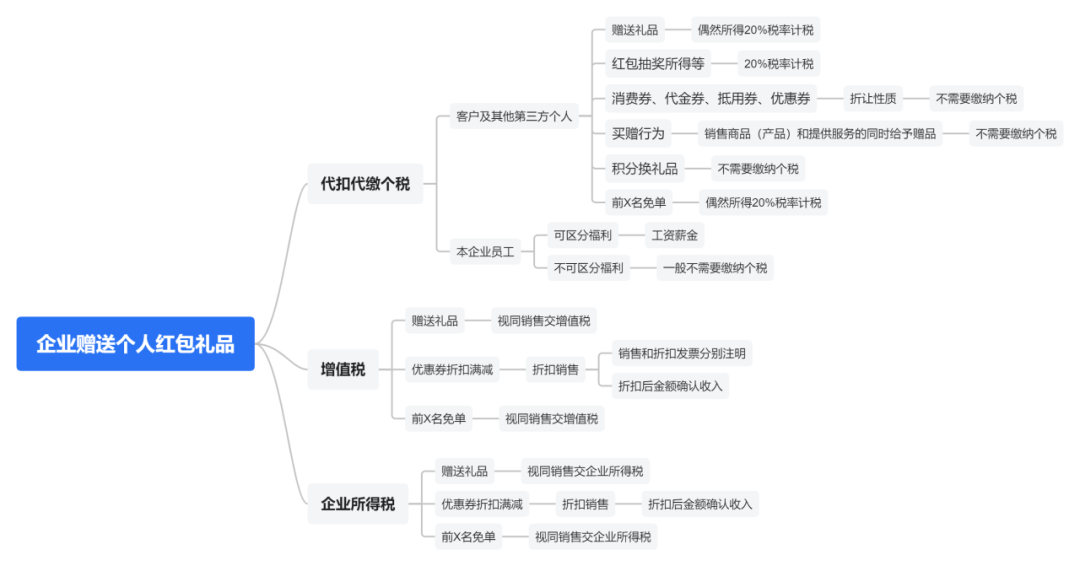

双十一临近,企业为了促销各显神通,那么企业促销过程中,赠送给消费者的礼品红包是否要代扣代缴个税?企业有哪些注意要点?实务情况多种多样,本文就企业向个人赠送礼品的不同情况进行讨论,供读者参考。

企业赠送行为应区分对象,一般来说,向个人客户派发的红包礼品按照“偶然所得”、“其他所得”计算个税,发放给本单位的员工红包礼品按照“工资薪金”计算个税。

一、赠送客户

1. 抖音快手等平台刷视频红包提现、扫描饮料瓶盖二维码获取的现金返现红包、在电视节目“摇一摇”活动取得的现金网络红包,是否缴纳个税?

需要,按照偶然所得项目由发放红包的企业代扣代缴个人所得税。企业在业务宣传、广告等活动中,随机向本单位以外的个人赠送礼品(包括网络红包,下同),以及企业在年会、座谈会、庆典以及其他活动中向本单位以外的个人赠送礼品,个人取得的礼品收入,按照“偶然所得”项目计算缴纳个人所得税,但企业赠送的具有价格折扣或折让性质的消费券、代金券、抵用券、优惠券等礼品除外。

2. 做游戏或任务得到的可以在消费付款时抵扣的非现金红包,是否缴纳个税?

不需要。对个人取得企业派发的且用于购买该企业商品(产品)或服务才能使用的非现金网络红包,包括各种消费券、代金券、抵用券、优惠券等,以及个人因购买该企业商品或服务达到一定额度而取得企业返还的现金网络红包,属于企业销售商品(产品)或提供服务的价格折扣、折让,不征收个人所得税。

3. 前X名免单,需要缴纳个税吗?

需要。免单属于无偿赠送行为,企业应按“偶然所得”代扣代缴个人所得税。

4. 企业赠送礼品,是否缴纳个税?

企业向个人赠送礼品,属于下列情形之一的,取得该项所得的个人应依法缴纳个人所得税,税款由赠送礼品的企业代扣代缴:第一,企业在业务宣传、广告等活动中,随机向本单位以外的个人赠送礼品,对个人取得的礼品所得,按照“其他所得”项目,全额适用20%的税率缴纳个人所得税。第二,企业在年会、座谈会、庆典以及其他活动中向本单位以外的个人赠送礼品,对个人取得的礼品所得,按照“其他所得”项目,全额适用20%的税率缴纳个人所得税。第三,企业对累积消费达到一定额度的顾客,给予额外抽奖机会,个人的获奖所得,按照“偶然所得”项目,全额适用20%的税率缴纳个人所得税。

5. 赠送礼品是企业自产的商品,是否代扣个税?

企业赠送的礼品是自产产品(服务)的,按该产品(服务)的市场销售价格确定个人的应税所得;是外购商品(服务)的,按该商品(服务)的实际购置价格确定个人的应税所得。

二、赠送员工

1. 年会红包、发放给本企业员工的礼品,是否缴纳个税?

按照工资薪金所得计税,根据《中华人民共和国个人所得税法实施条例》的规定,个人因任职或受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职、受雇有关的其他所得都应按工资薪金所得缴纳个人所得税。

2. 企业团建费、体检费等福利,是否缴纳个税?

对于任职受雇单位发给个人的福利,不论是现金还是实物,依法均应缴纳个人所得税。但对于集体享受的、不可分割的、非现金方式的福利,原则上不征收个人所得税。

三、不缴纳个税的情况

1.企业有哪些情况可以不用缴纳个税?

企业在销售商品(产品)和提供服务过程中向个人赠送礼品,属于下列情形之一的,不征收个人所得税:企业通过价格折扣、折让方式向个人销售商品(产品)和提供服务;企业在向个人销售商品(产品)和提供服务的同时给予赠品,如通信企业对个人购买手机赠话费、入网费,或者购话费赠手机等;企业对累积消费达到一定额度的个人按消费积分反馈礼品。

四、如何申报客户个税

1.没有客户的身份证信息或客户数量众多,如何申报个税?

企业可以去税务大厅开通汇总申报,通过汇总申报方式,将赠送礼品的总金额填报上,按照20%计算申报个税。步骤为:在自然人个税扣缴端,点击【分类所得申报】——【偶然所得】,点击【添加】,申报方式选择【汇总申报】即可。具体操作以各地税务局规定为准。

五、企业承担个税如何税前列支

1.企业承担客户个税,能否在企业所得税汇算清缴时税前扣除?

不能。企业代纳税人负担的税款属于与企业经营活动无关的支出,不能在企业所得税税前扣除。

六、企业个税扣缴义务

1.企业能否不代扣代缴个税?

《税收征管法》第69条规定, 扣缴义务人应扣未扣、应收而不收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣、应收未收税款百分之五十以上三倍以下的罚款。

七、增值税和企业所得税

1.抽奖送奖品,增值税和企业所得税如何处理?

1)增值税《增值税暂行条例实施细则》规定,单位或者个体工商户将自产、委托加工或者购进的货物无偿赠送其他单位或者个人,视同销售货物。因此,开展抽奖送礼品活动,商家须缴纳增值税,且纳税义务发生时间为礼品移送当天。2)企业所得税企业所得税方面,根据《国家税务总局关于企业处置资产所得税处理问题的通知》(国税函〔2008〕828号)规定,企业将资产移送他人用于市场推广或销售,因资产所有权属已发生改变而不属于内部处置资产,应按规定视同销售确定收入。因此,开展抽奖送礼品活动,商家还须缴纳企业所得税;企业应按照礼品的公允价值确定销售收入。

2. 前X名免单,是否缴纳增值税?

需要。免单属于无偿赠送礼品,根据《增值税暂行条例实施细则》规定,单位或者个体工商户将自产、委托加工或者购进的货物无偿赠送其他单位或者个人,视同销售货物。

3.满减300减50,3件8折,优惠券红包,增值税如何处理?

商家在开展满减活动时,应规范发票开具,将销售额和折扣额在金额栏分别注明,并按折扣后金额确认收入。《国家税务总局关于折扣额抵减增值税应税销售额问题通知》(国税函〔2010〕56号)明确,纳税人采取折扣方式销售货物,销售额和折扣额在同一张发票上的“金额”栏分别注明的,可按折扣后的销售额征收增值税。未在同一张发票“金额”栏注明折扣额,而仅在发票的“备注”栏注明折扣额的,折扣额不得从销售额中减除。